ideco(SBI証券)での運用はこれに決めた。

色々悩みましたが前回の投資信託の候補から絞り込みました。

ideco(SBI証券)での運用

・レオス-ひふみ年金

・SBI-SBI中小型割安成長株ファンド ジェイリバイブ<DC年金>

・ ニッセイ-DCニッセイ外国株式インデックス

・大和-iFree NYダウ・インデックス

はこの上記の4商品で運用をします。つみたてNISAとのバランスを考えて決めました。

ideco運用でのリスクとリターンは?

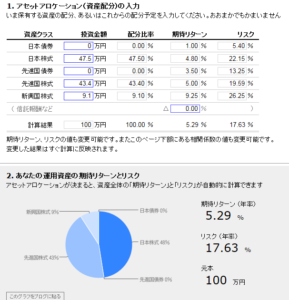

アセットアロケーションは国内株式:先進国株式:新興国株式=47.5:43.4:9.1となります。

リスクとリターンを調べて見ると。期待リターン(年率)5.29 % リスク (年率)17.63%

idecoはアクティブファンドの信託報酬が安いので組み込みました。

・ひふみプラス 信託報酬 (税込)/年0.9504%【Fund of the Year 2017 6位】

・ひふみ年金 信託報酬 (税込)/年0.8208%

・SBI中小型割安成長株ファンド ジェイリバイブ 信託報酬 (税込)/年1.836%

・SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> 信託報酬 (税込)/年1.62%

わずかな差ですがidecoはスイチングシステムがあるので国内株式の調子が良い時はアクティブファンドで頑張ろうと思います。

・DCニッセイ外国株式インデックス 信託報酬 (税込)/年0.20412%【Fund of the Year 2017 2位】

・iFree NYダウ・インデックス 信託報酬 (税込)/年年率0.243%

この2銘柄を選んだ理由は国内株式比率が高いので先進国株式で日本が入っていなくて米国割合を上げるために選びました。暴落してるので安く買えると思いスイチングを行いました。

つみたてNISA(楽天証券)での運用はこれに決めた。

つみたてNISA(楽天証券)での運用

・楽天・全世界株式インデックス・ファンド

・楽天・全米株式インデックス・ファンド

・iFree S&P500インデックス

はこの上記の3商品で運用をします。

つみたてNISA運用でのリスクとリターンは?

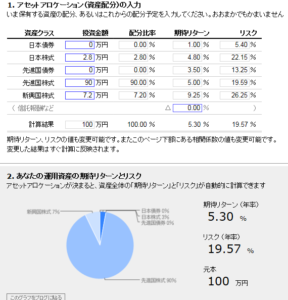

アセットアロケーションは国内株式:先進国株式:新興国株式=2.8:90.0:7.2となります。

リスクとリターンを調べて見ると。期待リターン(年率)5.30 % リスク (年率)19.57%

・楽天・全世界株式インデックス・ファンド 信託報酬 (税込)/年0.2396%【Fund of the Year 2017 1位】

・楽天・全米株式インデックス・ファンド 信託報酬 (税込)/年0.1696%【Fund of the Year 2017 3位】

・iFree S&P500インデックス 信託報酬 (税込)/年0.243% 【Fund of the Year 2017 10位】

idecoは国内株式運用率が高いのでつみたてNISAは先進国率(米国)を上げました。ダウに連動するインデックスファンドとは別にS&P500に連動するインデックスファンドを選べば分散効果が得られるのでは思い採用しました。楽天・全米株式インデックス・ファンドも同様な理由です。これで積立てを行えば先進国率(米国)は上がると思います。

ポートフォリオはこれだ!

ポートフォリオが決まりましたので アセットアロケーション(資産配分)を見てみます。

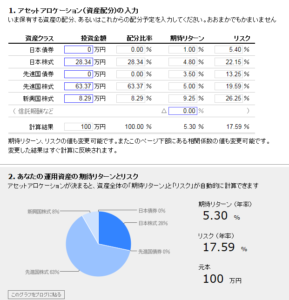

アセットアロケーションは国内株式:先進国株式:新興国株式=28.34:63.37:8.29となります。

リスクとリターンを調べて見ると。期待リターン(年率)5.30 % リスク (年率)17.59%

すでにideco運用しているので国内株式率が高いですがこのまま積立てて行けば先進国率(米国)が上がってくるので

理想のアセットアロケーション(資産配分)先進国株式:新興国株式=1:8:1になってくると思いますが新興国株式が少したらないような感じなので別の方法で積立てを考えている途中です。

何にしてもリスクが割合と高いポートフォリオなので暴落して心が折れない様に積立分散投資を心掛けたいと思います。自動で積立てていればいれば心が折れても積立は勝手に行われるので・・・『継続は力なり』で頑張りたいと思います。

コメント