これから投資を始めたいと思う方に『インデックス投資(投資信託)』を進めています。

ポイントさえ押さえれば簡単に資産を増やすことができます。しかしながら投資信託は2018年現在6,000種類以上あります。実際どれを選んだらよいか解らない人もいると思います。

2018年現在6,000種類以上ある投資信託の中で絶対に購入してはいけないファンドが大多数あります。間違ってそれらのファンドを購入してしまうと資産が増えるどころか減ってしまう確率が高いです。

しかし、安定して資産を作るのに向いているといっても「無知」では資産を作ることが出来ません。多少の知識が必要になります。難しく考えなくてもポイントを押さえればそんなに難しい事では決してありません。銀行等から進められるままの人任せの投資信託を購入しても資産を作ることが出来ません。自分で考えて選んで投資をしていただきたいと考えていますので、インデックス投資(投資信託)』を始めるに当たりいくつかのポイントを解りやすく説明したいと思います。

前記事:投資初心者に『投資信託(インデックス投資)』を進める理由

投資信託はどこで買う?

投資信託は銀行・証券会社で販売されています。投資信託は販売窓口が違っても中身は同じです。ただ、販売窓口によって商品の品揃えや購入手数料等が異なります。

個人型確定拠出年金「iDeCo(イデコ)」・「つみたてNISA」等の事を考えると、楽天証券・SBI証券のどちらかで始めれば問題ありません。私は両方とも口座を開設しています。どちらも投資信託の取扱本数が2,000本超えて取扱い数が多いのでほとんどの投資信託が購入できます。

投資信託を選ぶ

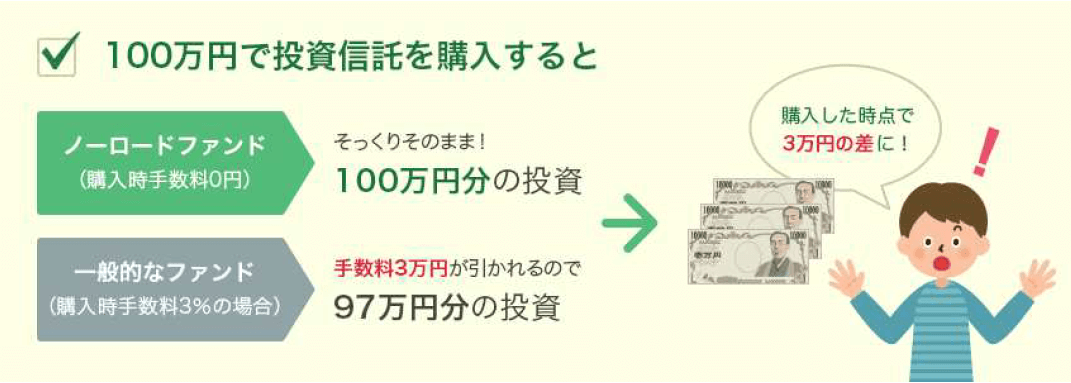

投資信託を選ぶ中で重要なものはコストです。6,000以上種類ある投資信託でも購入するだけでコストが掛かる販売手数料を取るファンドが多数あります。それらのファンドは絶対に購入してはいけません。

3%の販売手数料を取られると10,000円分購入してもスタートが9,700円になってしまいます。これはかなりのハンディになってします。購入する時はノーロード(買付手数料無料)を選びましょう。SBI証券の投資信託パーワーサーチでノーロード(買付手数料無料)を選ぶと1、253件になりました。だいぶ減りましたがまだまだ多いですね。

2番目に選ぶ項目としては長期投資を考えているのでファンドの償還日が無期限の物で積立投資・分配金再投資ができるファンドを選びます。これでサーチすると784件に減りました。

3番目に選ぶ項目はインデックスファンドを選びます。これでサーチすると301件に減りました。何故インデックスファンド?と思う方もいると思いますので説明したいと思います。

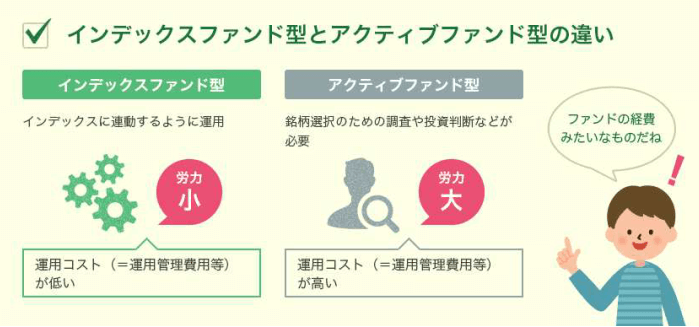

インデックスファンド?・アクティブファンド?

インデックスファンドとは、特定の指標(インデックス)と同じ値動きするよう運用される投資信託のことで市場平均と同じ動きでの運用を目指しています。「インデックス型投資信託」や「パッシブファンド」と呼ばれるている事もあります。

インデックスファンドの指標には、日経平均株価やNYダウといった「株式指数」や、FTSE世界国債インデックス・FTSE日本国債インデックス 等の「債券指数」などが使われる。こうした基準となる指標は、その投資信託の「ベンチマーク」と呼ばれます。インデックスファンドは、そのベンチマークと連動していて運用コストが安いのが特徴です。

アクティブファンドとは、ファンドマネージャが投資銘柄を選んだり、よい売買タイミングを計ったりして利益を出そうとして、市場の平均以上の利益を出すのが目的としています。ファンドマネージャはそれを専門にして給与を得ている投資のプロです。彼らは、仕事として高い給料をもらって日々相場を分析していますので運用コストが高いのが特徴です。そんなプロが運用するアクティブファンドですから、インデックスを凌駕する結果を出してほしいと思います。

しかし、世界的に見ても投資のプロが運用する「アクティブファンド」はインデックス(市場全体の値動き)に勝てない事が現実的に多いです。アクティブファンドがインデックスファンドに勝てない理由は運用コストの高さにあると言われています。

インデックスファンドの運用コストは種類にもよりますが年0.18%~0.4%程度のが多いです。アクティブファンドの運用コストは平均運用コストが年1.53%と最大8.5倍の運用コストの違いがあります。投信選びにおいてコストが高いことは命取りになり、長期的な運用結果にも大きな差を生み出します。しかしながら、銀行や証券会社でおすすめされる投資信託は大抵「高コストなアクティブファンド」だったりする事が多いので注意が必要です。

世界一の大富豪である投資家のウォーレン・バフェットは自分の妻に、「自分が亡きあとは、資金の90%を低コストなS&P500インデックスファンド(米国株価指数)で運用するように。」

と言ったそうです。それほどインデックスファンドは有効だと思います。

私自身アクティブファンドで運用しているファンドがいくつかあります。考えがある中での運用なので運用コストが高くても運用しています。アクティブファンドの中にも良い商品はいくつか有ります。しかしながら、手間・時間・コストが掛かるので投資初心者にはお勧めしにくいのが現状です。私の愛読書の『ウォール街のランダム・ウォーカー』では、良いアクティブファンドを探すことについて「投資家は千草の山の中から1本の小さな針を見つけ出すような無駄な努力をすべきではない」と語っていますにで、投資初心者方にはインデックスファンドを進めたいと思います。

運用コストが低いものを選ぶ

年々、インデックス投資(投資信託)の運用コストが下がっていますが、現時点では信託報酬が0.5%以下のファンドを選びたいと思います。サーチすると191件まで減りました。

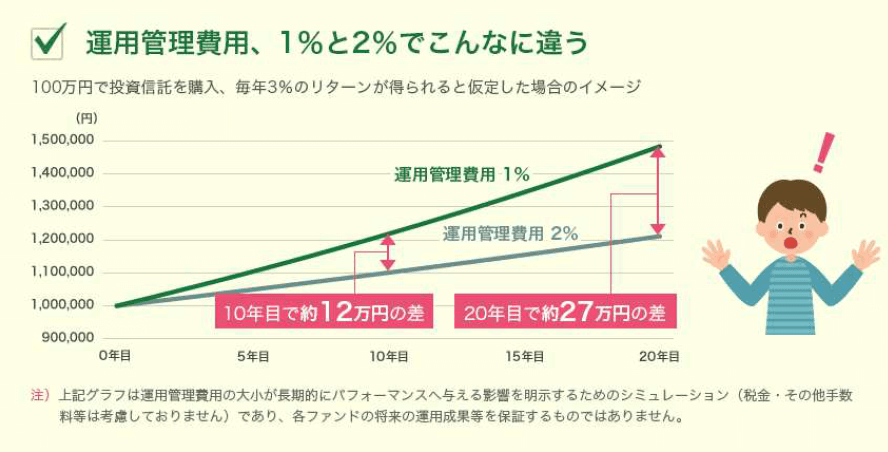

信託報酬とは毎日掛かる運用コストの手数料です。毎日かかるので長期保有するとリターンを下げる直接的要因になりますのでできるだけ安いものを選ぶのが重要となります。

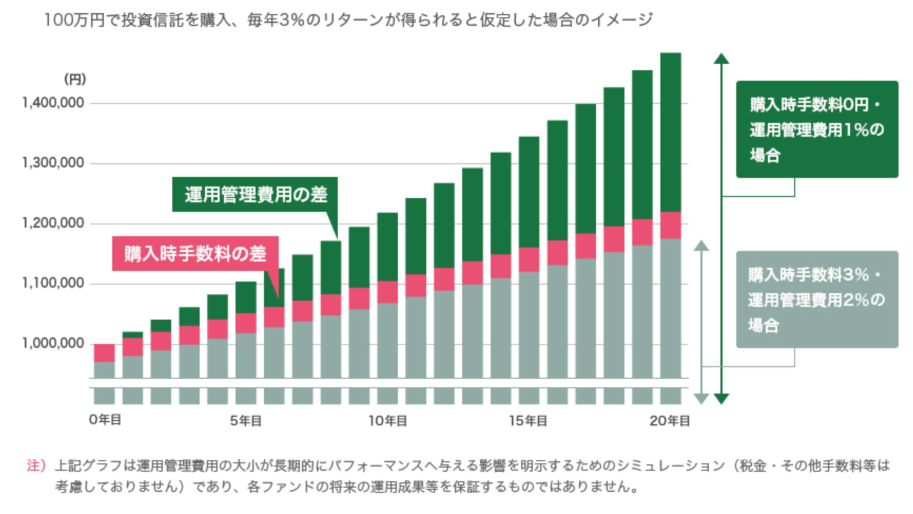

100万円で投資信託を購入して毎年3%リターンが得られると仮定した場合では信託報酬が1%違うだけで10年で約12万円差が出ます。20年では約27万円違うので運用コストがリターンに直接影響してきます。

純資産残高が最低30億円以上を選ぶ

純資産残高が最低30億円あるファンドを選びます。中には30億満たないファンドでも新規に出来たばかりで魅力的な物もあると思いますが、魅力的なファンドは数カ月で30億に届くと思いますので30億と設定しますが、SBI証券の投資信託パーワーサーチでは30億の設定がないので10億以上でサーチして手動で30億未満を省くことにします。

最低基準を30億としましたが資金が流失状態の物を選んではいけません。常に資金が流入している投資信託を選ぶ必要があります。6カ月以上資金流入でサーチします。これで40件まで減りました。

何故、純資産残高が最低30億円以上で6カ月以上資金流入を選んだかというと、資金が流失している投資信託は運営困難状態にあると言えるからです。資金流失状態ではポートフォリオに組み込まれている株式・債権を売却して解約資金を作らないといけません。

やはり売りやすいものから売っていくので、純資産額がドンドン減っているのものは投資信託としては末期状態にあると考えます。資金があれば運用成績が下がっても新たな対応が色々できますが、運用資金が少なくなってくると対応ができません。

そのため『インデックス投資(投資信託)』運用後も運用成績よりも純資産額のチェックは必要です。一年に1~2回は確認して下さい。

債権割合をどうするかがキモになる

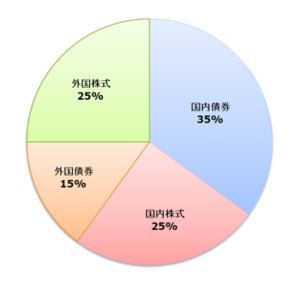

一般的には、リスク分散のためには債券アセットもポートフォリオに加えるのが定石と言われています。それは、株式と債券の値動きが違うアセットを組み合わせることにより分散効果が働きリスクを効率的に下がることが出来るからです。

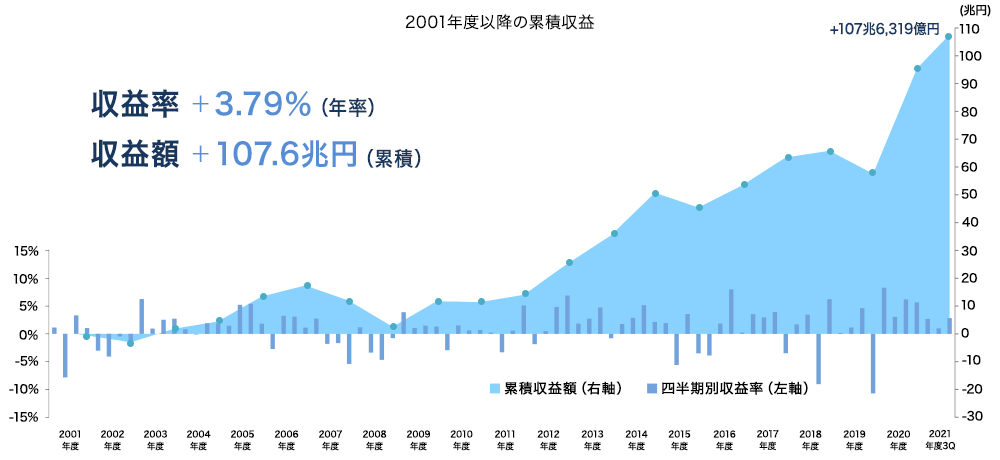

年金もインデックス投資(投資信託)で運用されています。GPIF(年金積立金管理運用独立行政法人)は日本最大の機関投資家になります。

国民の大事な年金ですからリスクを大きく取れませんからリスクとリターンのバランスが一番良いと思います。GPIFの資産構成割合を「基本ポートフォリオ」を見ると株式と債券の割合が50:50になっています。運用状況も2001年から見ると収益率+3.39%(年率)になっています。

「お金が減るのを極力減らしたい。」「リスクはできるだけ取りたくない。」「投資はしたいけど良く解らない。「お金は増やしたいけど面倒なのはイヤ。」という方はGPIFと同じ資産構成割合を「基本ポートフォリオ」目指してください。インデックス投資(投資信託)でGPIFと同じような「基本ポートフォリオ」のファンドは沢山ありますので簡単に見つかります。

「えっ!収益率+3.39%(年率)?」「長期投資なのでもっとリスクがとれる」と考える方もいると思います。私もその中の一人です。

やはり債権を加えるとリスクは低減されますが当然リターンも減ります。安全性を重視した債券比率の高いポートフォリオでは資産形成のスピードが当然遅くなります。

米国の株価指数でS&P500があります。こちらは運用を開始して半世紀以上ありますが平均リターンは10.0%になります。(2016年12月現在)

『株式市場そのものが唯一絶対の効率的ポートフェリオである』という考えから私のポートフォリオには債権は一切入っていません。それはリスクを取れる時にドンドン資産を増やして行こうと考えているからです。当然リターンが大きいのでリスクも大きくなります。リスクを減らすのに債権を組み込むのであれば、単純に貯金で良いと思います。国内債券の状態を見ても良い状態ではありませんし、外国債券も為替などの影響を考えると無リスク資産とは呼べないと思います。債権の代わりが貯金であれば、急にお金が必要になっても投資信託を解約する必要もありませんし。余裕があれば投資信託が安い状態の時に追加で購入することもできますし、何より手元に現金があれば安心感が違うと思います。

人により色々な考えがありますので正解はどれかは個人によって色々な答えがあると思います。私も色々な投資活動を行っていますが、やはり手元に貯金があるのでリスクを取れる投資を行うことができると考えています。投資活動を行うときは生活防衛資金(当面のピンチを切り抜ける為の貯金)を確保しながら行わないと失敗する確率が高いと思いますので、全資金を投資する等は決して行わないでください。

コメント